Auslandstätigkeit: Steuern und Sozialversicherung

Die Auslandstätigkeit nimmt immer weiter zu. Im Zuge der Globalisierung wächst die Wirtschaft weltweit immer enger zusammen. Viele deutsche Unternehmen haben Auslandsgesellschaften oder sind Teil eines internationalen Konzerns. Für Arbeitnehmer ist es oft wichtig, durch eine Auslandstätigkeit ihre Sprachkenntnisse zu verbessern oder auch die Kulturen kennen zu lernen, mit denen sie in ihrem Arbeitsalltag in Deutschland regelmäßig zu tun haben.

Steuern und Auslandstätigkeit

Oft wird aber hierbei vergessen, dass eine solche Auslandstätigkeit Auswirkungen auf die Steuer- und Sozialversicherungspflicht haben kann. Behält der Arbeitnehmer seinen Wohnsitz in Deutschland bei und bezieht er im Ausland nur eine kleine Dienstwohnung, ist er mit seinem Welteinkommen in Deutschland steuerpflichtig. Zusätzlich beansprucht das Aufnahmeland in der Regel die Steuern aus seinen dort erzielten Einkünften. Damit der Arbeitnehmer nicht doppelt zahlen muss, hat die Bundesrepublik Deutschland mit vielen Staaten ein sog. Doppelbesteuerungsabkommen abgeschlossen. Diese orientieren sich hierbei an einem Muster der OECD und sind daher oft ähnlich. Dort ist verbreitet die sog. 183-Tage-Klausel enthalten, wonach der Arbeitnehmer auch sein Auslandseinkommen in Deutschland versteuern kann, wenn er sich weniger als 183 Tage pro Kalenderjahr, Steuerjahr oder 12-Monats-Zeitraum im Aufnahmestaat aufhält oder seine unselbständige Tätigkeit dort ausübt. Die genannten verschiedenen Varianten sind hierbei unterschiedliche Formulierungen, die sich in verschiedenen Abkommen wiederfinden. Die einzelnen Abkommen müssen daher sorgfältig geprüft werden.

In den Doppelbesteuerungsabkommen ist oft auch eine Klausel enthalten, dass bei einer Auslandstätigkeit das Gehalt nicht von einem Arbeitgeber im Tätigkeitsstaat getragen werden darf. Wird also das deutsche Arbeitsverhältnis ruhend gestellt und erhält der Arbeitnehmer einen neuen Arbeitsvertrag im Aufnahmestaat, kann dies dazu führen, dass sein dort erzieltes Einkommen vom ersten Tag an dort zu versteuern ist. Läuft hingegen der deutsche Arbeitsvertrag weiter und leiht der deutsche Arbeitgeber seiner ausländischen Tochter-, Mutter- oder Schwestergesellschaft den Arbeitnehmer lediglich aus, kann diese juristische Gestaltung dazu führen, dass auch das Einkommen aus der Auslandstätigkeit in Deutschland zu versteuern ist. Die Doppelbesteuerungsabkommen enthalten oft auch besondere Vorschriften für die Arbeitnehmerentsendung zwischen international verbundenen Unternehmen. In manchem, wie z.B. dem mit Polen, ist klargestellt, dass im Fall der Arbeitnehmerüberlassung die 183-Tage-Klausel generell nicht greift, sondern vom ersten Tag an das Steuerrecht im Aufnahmestaat Anwendung findet.

Sozialversicherung und Auslandstätigkeit

Auch für die Sozialversicherung kann eine Auslandstätigkeit Folgen haben. Das inländische Sozialversicherungsrecht kann gemäß § 4 SGB IV im Falle einer vorübergehenden Entsendung ins Ausland ausstrahlen, wenn die Entsendung infolge der Eigenart der Beschäftigung oder der vertraglich im Voraus zeitlich begrenzt ist. Erfolgt die Entsendung in einen Mitgliedsstaat der Europäischen Union, des Europäischen Wirtschaftsraums oder in die Schweiz, findet die seit dem 01.05.2010 gültige EG-Verordnung 883/04 Anwendung. Danach findet bei einer Auslandstätigkeit von bis zu 24 Monaten deutsches Sozialversicherungsrecht Anwendung, eine Ausnahmegenehmigung bei einem längeren Aufenthalt ist möglich. Hierbei ist beachten, dass die ins Ausland entsandte Person keinen zuvor entsandten Kollegen ablösen darf, da anderenfalls für beide das ausländische Sozialversicherungsrecht Anwendung findet.

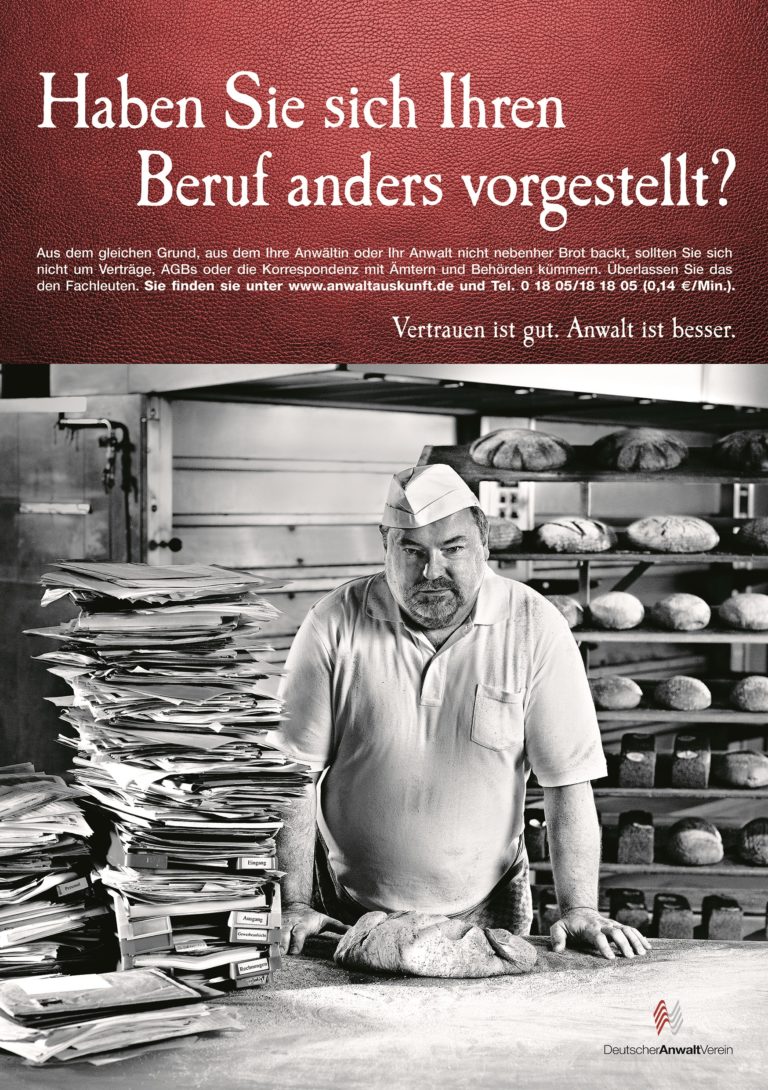

Die gleichen Fragen stellen sich natürlich ebenso, wenn ein deutsches Unternehmen einen ausländischen Mitarbeiter zeitweilig in Deutschland beschäftigen möchte. Die Auswirkungen auf das Sozialversicherungs- und Steuerrecht sollten daher im Vorhinein sorgfältig anwaltlich geprüft und wenn möglich ein Gestaltung gewählt werden, die zu dem gewünschten Ergebnis führt.